Indledning

Erhvervsstyrelsen har i forbindelse med sit kontrolarbejde konstateret flere tilfælde af forkert regnskabsmæssig behandling af investeringsejendomme, der måles til dagsværdi. Sammenholdt med at der er sket væsentlige ændringer i reguleringen af den regnskabsmæssige behandling af investeringsejendomme og på foranledning af et ønske fra Regnskabsrådet, har styrelsen udarbejdet denne vejledning med henblik på at give virksomhederne, deres rådgivere og regnskabsbrugerne aktuel vejledning i reglerne herom. Nærværende vejledning erstatter således det af styrelsen udarbejdede notat om måling (værdiansættelse) af ejendomme fra 2009.

Formålet med denne vejledning er at opdatere og uddybe, hvorledes den regnskabsmæssige behandling ved måling af investeringsejendomme til dagsværdi foretages med udgangspunkt i de gældende bestemmelser i årsregnskabsloven og fortolkningsgrundlaget til årsregnskabsloven i de internationale regnskabsstandarder (IFRS).

Vejledningen skal derfor bidrage med at gøre både ledelsen for virksomhederne og regnskabsbrugerne opmærksomme på hvilke handlinger, der skal være udført ved måling af investeringsejendomme til dagsværdi, ligesom vejledningen beskriver hvilke oplysninger, der skal gives i årsrapporten, når investeringsejendomme måles til dagsværdi.

Som udgangspunkt måles investeringsejendomme til kostpris, jf. årsregnskabslovens § 36, stk. 1, med løbende afskrivninger på bygninger m.v., jf. årsregnskabslovens § 43, stk. 1. I denne vejledning fokuseres der på dagsværdimåling af investeringsejendomme efter bestemmelsen i årsregnskabslovens § 38, stk. 1, som er et frivilligt tilvalg.

Af årsregnskabslovens § 38 fremgår blandt andet følgende:

Efter første indregning kan investeringsejendomme løbende reguleres til dagsværdi.

....

Stk. 3. § 37, stk. 1, 2.-5. pkt., finder tilsvarende anvendelse på stk. 1 og 2.

Fra 2009 og frem til i dag, er der sket væsentlige ændringer i reguleringen af den regnskabsmæssige behandling af investeringsejendomme. Disse tæller blandt andet ændringer af årsregnskabsloven i 2015:

- IFRS 13 (Måling af dagsværdi), der trådte i kraft i 2011, skal anvendes som fortolkningsgrundlag til årsregnskabsloven ved måling til dagsværdi, fx af investeringsejendomme. Bemærk at definitionen af investeringsejendomme og klassifikationen heraf fortsat fortolkes i henhold til IAS 40.

- Fjernelse af kravet om investering som hovedaktivitet som betingelse for at anvende bestemmelsen i årsregnskabslovens § 38 om måling af investeringsejendomme til dagsværdi. Herefter kunne alle virksomheder, der har investeringsejendomme, måle disse til dagsværdi, uagtet virksomhedens hovedaktivitet.

Oplysningskravene for de mindste virksomheder blev desuden lempet i 2015, ved indførelsen af den særlige kategori ”mikrovirksomheder”, jf. §§ 22 a og 22 b i årsregnskabsloven.

Erhvervsstyrelsen gør opmærksom på, at mikrovirksomheder, der måler investeringsejendomme til dagsværdi efter årsregnskabslovens §§ 37 – 38, ikke kan gøre brug af undtagelserne i årsregnskabslovens § 22 b, stk. 1. Dette følger af årsregnskabslovens § 22 b, stk. 4.

Desuden følger det af årsregnskabslovens § 22 a, stk. 3, nr. 2, at virksomheder ikke kan anvende bestemmelserne for mikrovirksomheder, jf. årsregnskabslovens § 22 b, stk. 1, hvis virksomhedernes altovervejende hovedaktivitet er at eje investeringsejendomme. Udgangspunktet for vurderingen er, hvor stor en del af balancen som udgøres af investeringsejendomme. Der vil dog også blive lagt vægt på, om virksomhedernes indtægter stort set udelukkende stammer fra lejeindtægter og/eller kapitalgevinster fra virksomhedens ejendomsaktivitet, og om medarbejderne er beskæftiget med investering i ejendomme eller med andre aktiviteter som f.eks. ejendomsservice.

Erhvervsstyrelsen har i forbindelse med sin regnskabskontrol konstateret, at flere mindre ejendomsvirksomheder anvender undtagelserne for mikrovirksomheder, selvom de ikke opfylder betingelserne herfor.

Nærværende vejledning indeholder følgende hovedafsnit:

- 1. Klassifikation af ejendomme

- 2. Ændring i klassifikation af ejendomme

- 3. Tinglysning

- 4. Ledelsens ansvar ved dagsværdifastsættelse

- 5. Definitionen og fastsættelse af dagsværdi

- 6. Dagsværdiberegningsmodeller

- 7. Oplysningskrav

- 8. Bilag 1: Eksempel på noteoplysning, jf. årsregnskabslovens § 58 a

Afgrænsning

Vejledningen behandler ikke finansielt leasede investeringsejendomme.

Nærværende vejledning beskriver alene dagsværdimåling af ejendomme i henhold til årsregnskabslovens § 38.

Styrelsen gør desuden opmærksom på, at vejledningen tager udgangspunkt i virksomheder omfattet af regnskabsklasse B, C og D, som aflægger årsrapport efter årsregnskabsloven.

Kapitel

1

Klassifikation af ejendomme

1

Der findes forskellige typer af ejendomme, en virksomhed kan besidde. Disse tæller investeringsejendomme, handelsejendomme og domicilejendomme. Den regnskabsmæssige behandling afhænger af, hvilken type ejendom virksomheden besidder. Før en virksomhed kan anvende reglerne om måling til dagsværdi efter årsregnskabslovens § 38, skal virksomhedens ejendom være af typen investeringsejendom.

I forbindelse med at en virksomhed skal vurdere, om virksomhedens ejendomme skal klassificeres som investeringsejendomme, der kan måles til dagsværdi, jf. årsregnskabslovens § 38, stk. 1, skal virksomheden anvende fortolkningsgrundlaget i den internationale regnskabsstandard, IAS 40 (Investeringsejendomme). Dette følger af lovbemærkningerne til ændring af årsregnskabsloven ved lov nr. 738 af 1. juni 2015, hvoraf det blandt andet fremgår, at § 38, stk. 1, er en rammebestemmelse, som fortolkes i overensstemmelse med IAS 40.

1.1. Investeringsejendomme

For at kunne vurdere, hvilken klassifikation en ejendom har, skal virksomheden lægge formålet med besiddelsen af ejendommen til grund. Såfremt ejendommen besiddes med det formål at opnå lejeindtægter, kapitalgevinster eller begge dele, vil ejendommen være en investeringsejendom i henhold til IAS 40, afsnit 7. Ved investeringsejendomme forstås grunde, bygninger og/eller dele af bygninger.

Ved kapitalgevinster forstås både ikke-realiserede og realiserede gevinster og værdireguleringer.

Styrelsen har tidligere modtaget henvendelser om, hvordan ejendomme under opførelse eller ombygning, skal klassificeres. I henhold til IAS 40, afsnit 8, litra e, skal disse ejendomme klassificeres som investeringsejendomme, såfremt det fremtidige formål med anvendelsen af ejendommen er at opnå lejeindtægter, langsigtede kapitalgevinster eller begge dele.

Grunde, der ejes med langsigtede kapitalgevinster for øje, eller hvor den fremtidige anvendelse af grundene endnu ikke er fastlagt, er investeringsejendomme. Ydermere omfatter investeringsejendomme ikke-udlejede bygninger og/eller bygninger, der p.t. står tomme, men hvor det fortsat er formålet at få disse udlejet på sigt med henblik på at opnå lejeindtægter og/eller opnå kapitalgevinster, jf. IAS 40, afsnit 8, litra a-d.

1.2. Andre ejendomme end investeringsejendomme

Ejendomme, der ikke vurderes som værende investeringsejendomme, er eksempelvis:

- en ejendom ejet af virksomheden, hvor virksomheden selv anvender eller vil anvende ejendommen, når den er klar til brug (domicilejendom)

- ejendomme, der er erhvervet med det formål at videresælge dem som led i det normale forretningsforløb (handelsejendomme)

- ejendomme, der ombygges/renoveres, og hvor formålet efterfølgende er et videresalg i det normale forretningsforløb (handelsejendom)

- byggegrunde erhvervet med henblik på videresalg (handelsejendom)

- ejendomme, der udlejes gennem en finansiel leasingkontrakt (tilgodehavende) (IAS 17 - Leasingkontrakter eller IFRS 16 – Leasingkontrakter).

1.3. Præsentation af investeringsejendomme i årsregnskabet

Skemakravene i årsregnskabslovens bilag 2 er udarbejdet med udgangspunkt i handels- og produktionsvirksomheder. Normalt vil handels- og produktionsvirksomheder derfor ikke have behov for særlige tilpasninger i forhold til skemaerne. Visse brancher kan dog grundet deres særlige karakter have behov for særlige tilpasninger af opstillingerne. Dette gælder bl.a. for rederier, liberale erhverv og ejendomsinvesteringsvirksomheder. I en ejendomsinvesteringsvirksomhed vil der derfor som udgangspunkt være behov for at tilpasse i forhold til de generelle skemaer således, at regnskabsposternes benævnelser giver regnskabsbrugeren en korrekt forståelse af virksomhedens aktiviteter.

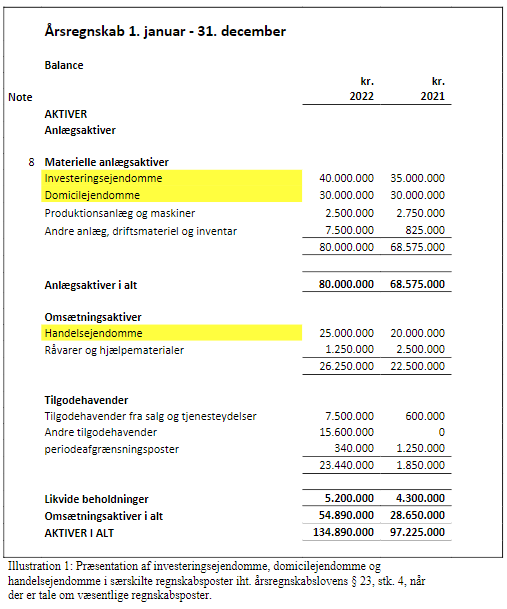

Virksomheder med ejendomsbesiddelser, der udgør en væsentlig bestanddel af balancen, og hvis særlige karakter gør det påkrævet, skal præsentere regnskabsposten efter dennes klassifikation (eksempelvis Handelsejendom frem for Varebeholdninger, og Investeringsejendom frem for Grunde og bygninger) i henhold til årsregnskabslovens § 23, stk. 4.

Hvis eksempelvis en investeringsvirksomhed besidder udlejningsejendomme, som udgør en væsentlig bestanddel af balancen, skal ejendommene præsenteres i en regnskabspost benævnt ”investeringsejendomme” i henhold til årsregnskabslovens § 23, stk. 4. Ligeledes ”passer” dagsværdireguleringer af investeringsejendomme målt til dagsværdi ikke ind i nogle af de eksisterende regnskabsposter i skemakravene for resultatopgørelsen, hvorfor det i praksis vil være nødvendigt at tilføje en post i resultatopgørelsen for dagsværdireguleringerne, der eventuelt foretages.

Nedenfor er der vist en illustration af, hvorledes indregnede investeringsejendomme, domicilejendomme og handelsejendomme skal præsenteres, hvis der er tale om væsentlige regnskabsposter.

1.4. Ejendomme med blandet anvendelse

Hvis ejendommen har en blandet anvendelse, hvor en del af ejendommen anvendes af virksomheden selv (domicilejendom), og en anden del af ejendommen er udlejet med henblik på at opnå lejeindtægter, kapitalgevinster, eller begge dele, vil den del, som er udlejet, skulle klassificeres som en investeringsejendom, hvis de to dele af ejendommen kan afhændes separat. Såfremt delene ikke kan afhændes separat, skal virksomhedens egen anvendelse være uvæsentlig, før ejendommen alene klassificeres som en investeringsejendom – alternativt skal hele ejendommen klassificeres som domicilejendom, uagtet at virksomheden ikke anvender hele ejendommen som domicil, jf. IAS 40, afsnit 10.

1.5. Ejendom udlejet til virksomhedens medarbejder

Hvis virksomheden udlejer en af virksomheden ejet ejendom til virksomhedens medarbejder, skal virksomheden i forbindelse med den regnskabsmæssige behandling være opmærksom på, om udlejningen sker i forbindelse med ansættelsesforholdet, som en del af aflønningen, eller uafhængigt af ansættelsesforholdet.

Hvis virksomheden udlejer en ejendom til virksomhedens medarbejder, uafhængigt af ansættelsesforholdet, og lejemålet opretholdes, når ansættelsesforholdet ophører, påvirker det ikke klassifikationen af ejendommen, som skal klassificeres som en investeringsejendom.

Hvis lejemålet derimod er betinget af ansættelse i virksomheden, vil der være tale om en domicilejendom, da den reelt anvendes af virksomheden til at aflønne medarbejderne. Der kan f.eks. være tale om en bolig, som stilles til rådighed for udstationerede medarbejdere.

1.6. Ejendom udlejet i koncernen

Virksomhed A og søstervirksomhed B indgår i en koncern, hvor virksomhed M er modervirksomhed. Virksomhed A ejer en ejendom, som den udlejer til søstervirksomhed B. Ejendommen klassificeres i virksomhed A’s årsregnskab som en investeringsejendom.

I koncernregnskabet, der udarbejdes af modervirksomhed M, vil ejendommen skulle klassificeres anderledes, idet ejendommen benyttes af en af virksomhederne i koncernen, her søstervirksomhed B. Da ejendommen således benyttes af koncernen selv, skal ejendommen klassificeres som en domicilejendom i koncernregnskabet.

Kapitel

2

Ændring i klassifikation af ejendomme

2

Enkelte gange ændres formålet med besiddelsen af en ejendom. Det kan bevirke, at ejendommen skifter klassifikation, eksempelvis fra handelsejendom til investeringsejendom, fordi formålet er ændret fra køb med videresalg for øje, til i stedet at være udlejning. Årsagen til ændringen kunne eksempelvis skyldes manglende mulighed for at sælge ejendommen grundet lavkonjunktur. Det kunne også skyldes, at en revurdering af forretningen viser, at udlejning er en mere profitabel business case.

I forbindelse med et ændret formål med besiddelse af en ejendom, benyttes IAS 40, afsnit 57, til fortolkning af, hvorledes ejendomme skal behandles, herunder hvornår ejendomme skal overføres til og fra investeringsejendomme. Af IAS 40, afsnit 57, fremgår det, at der udelukkende skal foretages en overførsel til eller fra investeringsejendomme ved ændring i ejendommens anvendelse. En ændring i anvendelsen finder sted, når ejendommen opfylder kriterierne for at blive klassificeret som en investeringsejendom, eller når ejendommen modsætningsvist stopper med at opfylde kriterierne for at blive klassificeret som en investeringsejendom, og det er dokumenteret, at anvendelsen af ejendommen er ændret. Det er således ikke tilstrækkeligt, at ledelsen har en forventning om, at der sker en ændring i brugen af ejendommen. Eksempler på en ændring i anvendelsen af ejendommen, som er dokumenteret, inkluderer følgende:

- a) når egen brug af ejendommen påbegyndes eller udvikling med henblik på egen brug igangsættes, overføres den fra investeringsejendom til domicilejendom

- b) når om- eller tilbygning påbegyndes med henblik på salg, overføres den fra investeringsejendom til handelsejendom

- c) når ejendommen ophører med at være til egen brug, overføres den fra domicilejendom til investeringsejendom, medmindre ejendommen er til ombygning til fortsat brug som domicilejendom eller er sat til salg i en normal salgsproces, eller

- d) når en operationel leasingkontrakt indgås med ekstern part, overføres ejendommen fra sin tidligere klassifikation til investeringsejendom.

Hvis en ejendom ændrer karakter og derfor overføres til en anden kategori af ejendomme, anvendes IAS 40 som fortolkningsgrundlag for, hvordan omklassifikationen skal behandles.

Nedenstående tabel viser den regnskabsmæssige behandling ved overførsel af ejendomme fra den ene klassifikation til den anden klassifikation, i henhold til de relevante afsnit i IAS 40

| Klassifikation før | Klassifikation efter | Måling |

|---|---|---|

| Investeringsejendom (dagsværdi) | Domicilejendom (kostpris) | Dagsværdien for investeringsejendommen på tidspunktet for overførslen bliver den nye kostpris for domicilejendommen og udgør afskrivningsgrundlaget for domicilejendommen. Ejendommens ændrede status påvirker hverken resultatet eller egenkapitalen på tidspunktet for overførslen. Årets dagsværdireguleringer indtil overførselstidspunktet skal dog indregnes i resultatopgørelsen. |

| Investeringsejendom (dagsværdi) | Handelsejendom (varelager) (kostpris) | Dagsværdien for investeringsejendommen på tidspunktet for overførslen bliver den nye kostpris (“deemed cost”) for handelsejendommen. Da handelsejendomme er et omsætningsaktiv, skal der ikke ske afskrivning på aktivet. Ejendommens ændrede status påvirker hverken resultatopgørelsen eller egenkapitalen på tidspunktet for overførslen. Årets dagsværdireguleringer indtil overførselstidspunktet skal dog indregnes i resultatopgørelsen. En beslutning om at sælge investeringsejendommen uden at foretage yderligere ved ejendommen (såsom nedrivning og genopbygning, ombygning, etc.) resulterer ikke i en ændret klassifikation, og ejendommen skal i sådanne situationer fortsat klassificeres som en investeringsejendom. Hvis ejendommen derimod eksempelvis undergår en ombygning med henblik på videresalg, ændres ejendommens klassifikation til handelsejendom fra det tidspunkt, hvor ombygningen igangsættes. |

| Domicilejendom (kostpris) | Investeringsejendom (dagsværdi) |

Investeringsejendommen indregnes til dagsværdi på tidspunktet for overførslen. En positiv forskel mellem dagsværdien på investeringsejendommen og den regnskabsmæssige værdi på domicilejendommen (kostpris fratrukket afskrivninger) skal indregnes og bindes i egenkapitalen som en opskrivningsreserve efter årsregnskabslovens § 41. Opskrivningsreserven skal reduceres med en eventuel udskudt skat. Opskrivningsreserven skal reduceres i tilfælde af, at ejendommen nedskrives til under dagsværdien ved klassifikationsændringstidspunktet. Opskrivningsreserven skal opløses i tilfælde af at ejendommen nedskrives til under kostprisen ved klassifikationsændringstidspunktet eller i tilfælde af frasalg af ejendommen. En negativ forskel mellem dagsværdien på investeringsejendommen og den regnskabsmæssige værdi på domicilejendommen skal indregnes i resultatopgørelsen. |

| Handelsejendom (kostpris) | Investeringsejendom (dagsværdi) | Investeringsejendommen indregnes til dagsværdi på tidspunktet for overførslen. En positiv/negativ forskel mellem dagsværdien på investeringsejendommen og den regnskabsmæssige værdi på handelsejendommen skal indregnes i resultatopgørelsen. Dette indregnes typisk i en regnskabspost benævnt “dagsværdiregulering af investeringsejendomme”. Bemærk at denne post ikke kan indgå i sammendragningsposten efter årsregnskabslovens § 32, stk. 1. Der skal ikke foretages binding i egenkapitalen af en positiv værdiregulering. Regulering af udskudt skat indregnes i resultatopgørelsen. |

Ændring i ejendomsklassifikationen kan, som angivet i tabellen, have en indvirkning på resultatopgørelsen og balancen i årsregnskabet og den regnskabsmæssige behandling af de indregnede ejendomme.

En regnskabsmæssig problemstilling, der kan opstå, vedrører de tilfælde, hvor en virksomhed køber en ejendom enten med henblik på videresalg eller med henblik på at videreudvikle den for derefter at videresælge den (handelsejendomme). Handelsejendomme er oftest ikke udlejet, da det forventes, at de sælges kort efter erhvervelse eller færdiggørelse af udviklingen. Dermed indgår disse ikke i varebeholdningen over en længere årrække. Såfremt ejendommene indgår i varebeholdningen i en længere årrække og/eller er udlejet, indtil virksomheden formår at videresælge ejendommen, opstår den regnskabsmæssige problemstilling omkring, hvorvidt ejendommene skal omklassificeres til investeringsejendomme i stedet.

I henhold til IAS 40, afsnit 57, skal en ejendom omklassificeres fra handelsejendom (omsætningsaktiv) til investeringsejendom, når brugen af ejendommen har ændret sig. Dette vil normalt være, når ejendommen er udlejet, og lejeperioden er påbegyndt.

Hvis perioden fra ejendommen er klar til ibrugtagning, og indtil der kan forventes et salg, overstiger normale salgsperioder (herunder den proces som oprindelig var planlagt), så kan der søges inspiration i IFRS 5 (Anlægsaktiver, som besiddes med henblik på salg og ophørte aktiviteter) i forhold til at vurdere, om ejendommen fortsat skal anses som en handelsejendom (omsætningsaktiv), eller om den skal omklassificeres til investeringsejendom.

I henhold til IFRS 5 skal en ejendom til salg indregnes som et omsætningsaktiv, hvis salget kan anses for højst sandsynligt, herunder skal der være fastlagt en plan for salget af ejendommen, og der skal være iværksat en aktiv proces for at finde en køber og fuldføre planen. Desuden skal ejendommen aktivt sættes til salg til en pris, der er rimelig i forhold til ejendommens aktuelle dagsværdi. Derudover skal ejendommen forventes solgt inden for et år fra tidspunktet for klassifikationen.

Baseret på en analogi i forhold til betragtningerne i IFRS 5 vil der i de tilfælde, hvor en handelsejendom har været til salg i mere end et år og fortsat ikke er solgt, fortsat kunne ske klassifikation som en handelsejendom, hvis forsinkelsen skyldes begivenheder eller omstændigheder, der er uden for virksomhedens kontrol, og der er tilstrækkelig dokumentation for, at virksomheden fastholder sin plan om at sælge ejendommen.

Det afgørende for klassifikationen under årsregnskabsloven er ledelsens fortsatte hensigt med besiddelsen af ejendommen. Ledelsen skal dog kunne underbygge sin hensigt om salg af en ejendom.

Eksempel - Omklassifikation af handelsejendom til investeringsejendom

Erhvervsstyrelsen har i sin regnskabskontrol bl.a. oplevet, at en virksomhed, der har handelsejendomme til salg, har udbudt ejendommene til salg til en pris, der er væsentlig højere end den i årsregnskabet målte værdi af ejendommene. Den høje udbudspris resulterer i, at virksomheden ikke får solgt nogen af ejendommene i en årrække. Virksomheden vælger i den mellemliggende periode at udleje ejendommene.

Det er styrelsens vurdering, at virksomheden i en sådan situation skal omklassificere ejendommene fra varebeholdninger til investeringsejendomme.

Ved at hente inspiration i IFRS 5, så vil hensigten om salg være underbygget, når følgende kriterier er opfyldt:

- i løbet af den første 1-årige periode, har virksomheden foretaget de tiltag, som er nødvendige for at reagere på de ændrede omstændigheder, f.eks. prisjusteringer på ejendommen til salg,

- ejendommen sættes aktivt til salg til en pris, der er rimelig under de ændrede omstændigheder, og

- ejendommen er fortsat til salg og salget er højst sandsynligt, dvs. planen for salget af ejendommen er korrigeret efter de ændrede omstændigheder, prisen er rimelig i forhold til ejendommens aktuelle dagsværdi, og ejendommen forventes solgt inden for et år.

Det er styrelsens vurdering, at en ændring i klassifikationen af en ejendom ikke behandles regnskabsmæssigt som en praksisændring iht. årsregnskabslovens § 51. Virksomheden skal således ikke ændre sammenligningstal for ejendomme, hvis klassifikationen har ændret sig i forhold til tidligere regnskabsår.

Ved omklassifikation af ejendomme, kan virksomheden med fordel give oplysning herom i anvendt regnskabspraksis. Således vil regnskabsbrugerne være bedre oplyste til at forstå udviklingen i årsregnskabet. Denne oplysning kunne være særlig relevant at medtage i de tilfælde, hvor omklassifikationen fører til ændret regnskabsmæssig behandling (fx fra en domicilejendom, der måles til kostpris, til en investeringsejendom, der måles til dagsværdi) og derved potentielt større påvirkning af årsregnskabet. Styrelsen gør opmærksom på, at oplysning om omklassifikation af ejendomme ikke er et lovkrav, men alene en frivillig oplysning. I den forbindelse skal styrelsen dog samtidig henlede virksomhedens opmærksomhed på kravet i årsregnskabslovens § 76 a, nr. 2, der angiver, at der skal redegøres for væsentlige ændringer i virksomhedens aktiviteter og økonomiske forhold. Efter styrelsens vurdering vil en sådan omklassifikation af virksomhedens ejendomme i nogle tilfælde føre til, at der vil være krav om oplysning herom i ledelsesberetningen, hvis den ændrede klassifikation har en væsentlig påvirkning på virksomhedens aktiviteter og/eller økonomiske forhold.

Kapitel

3

Tinglysning

3

Erhvervsstyrelsen understreger vigtigheden af, at en virksomhed, der overtager en ejendom, får udført en sikringsakt ved at få tinglyst sin rettighed over den ejendom, den har overtaget. Ifølge tinglysningslovens § 1, stk. 1, skal rettigheder over fast ejendom tinglyses for at få gyldighed mod aftaler om ejendommen og mod retsforfølgning. Dog skal en sådan aftale eller retsforfølgning, der skal kunne fortrænge en utinglyst ret, selv være tinglyst, og erhververen ifølge aftalen være i god tro, jf. tinglysningslovens § 1, stk. 2.

Styrelsen har i forbindelse med konkrete sager i regnskabskontrollen konstateret, at nogle virksomheder undlader at udføre deres sikringsakt, da de mangler at få tinglyst skødet, der angiver, at virksomheden har overtaget ejendommen.

Grundlæggende er det styrelsens vurdering, at det er fast praksis ved ejerskifte af ejendomme, at det nye skøde/overdragelsen af ejendommens rettigheder tinglyses inden for kort tid. En manglende tinglysning af rettigheder i forbindelse med overdragelsen medfører, at virksomheden som udgangspunkt ikke har den nødvendige kontrol over ejendommen. Tinglysningen sikrer den nye ejers beføjelser over ejendommen, såsom at kunne sælge ejendommen eller kunne optage ny gæld med pant i ejendommen. Ydermere sikrer en tinglysning af rettighederne i forbindelse med overdragelsen, at sælgers kreditorer ikke får mulighed for at gøre udlæg i ejendommen, ligesom det sikrer købers kreditorers mulighed og ret til at foretage udlæg.

En tinglysning af rettighederne over ejendommen i forbindelse med overdragelsen hæmmer derfor andres adgang til ejendommens økonomiske fordele, hvilket er et af de tre krav i forbindelse med at opnå kontrol over et aktiv (ejendommen). De to øvrige krav for at opnå kontrol er at kunne bestemme over ejendommen samt opnå økonomiske fordele ved aktivet.

Når virksomheden ikke har kontrol over ejendommen, opfylder den ikke definitionen på et aktiv i årsregnskabslovens bilag 1, C, nr. 1, og kan derfor ikke indregnes i balancen, jf. årsregnskabslovens § 33. Virksomheden har i stedet en aftale om erhvervelse af en ejendom, hvor transaktionen endnu ikke er gennemført. En eventuel betaling til køber skal anses for en forudbetaling på ejendommen.

Hvis det ikke har været praktisk muligt for virksomheden at få tinglyst rettighederne over ejendommen inden balancetidspunktet, men virksomheden har påbegyndt tinglysningsprocessen af overdragelsen, og tinglysningen er er på plads inden årsrapporten offentliggøres, bekræfter det, at virksomheden havde opnået den nødvendige kontrol over ejendommen på balancetidspunktet, og virksomheden kan således indregne ejendommen i årsregnskabet på balancetidspunktet.

Ovennævnte vedrører ikke kun erhvervede ejendomme i Danmark, men ligeså ejendomme erhvervet i andre lande med lignende sikringssystemer, tingslysningsdommere osv. I Tyskland og Frankrig anvendes eksempelvis notarerklæringer om ejerskabet af en ejendom. Det er styrelsens vurdering, at tilsvarende udenlandske sikringsakter skal være foretaget, inden årsrapporten er offentliggjort, for at sikre kontrollen over den udenlandske ejendom, så der dermed kan ske indregning af ejendommen i årsregnskabet, jf. årsregnskabslovens § 33.

Eksempel – manglende tinglysning af ejendom

Erhvervsstyrelsen har i flere kontrolsager oplevet en manglende tinglysning af rettighederne over ejendomme fra en hovedaktionær/modervirksomhed til eller fra en virksomhed under dennes kontrol.

Styrelsen har blandt andet noteret, at kapitalejere har overført en ejendom til en virksomhed, de har fuld kontrol over, og derved ikke ser det nødvendigt at foretage tinglysning for at spare afgiften til tinglysning. Styrelsen har ligeledes set eksempler på overdragelse af en ejendom mellem uafhængige parter, hvor man ligeledes forsøger at spare afgiften til tinglysning af rettighederne.

Det er i ovennævnte situationer styrelsens vurdering, at den overtagende part af ejendommen ikke havde den tilstrækkelige kontrol over ejendommen, og at ejendommen derfor ikke kunne indregnes som en ejendom i årsregnskabet.

Kapitel

4

Ledelsens ansvar ved dagsværdifastsættelse

4

Virksomhedernes måling af investeringsejendomme til dagsværdi i henhold til årsregnskabslovens § 38, stk. 1, er et frivilligt tilvalg. Dette frivillige tilvalg kan være yderst byrdefuldt, hvorfor den enkelte virksomhed – inden valg af dette måleprincip – nøje bør overveje, om den har og ønsker at anvende de fornødne ressourcer til dagsværdimåling af sine investeringsejendomme.

Første gang en virksomhed indregner en investeringsejendom, skal der fastlægges en praksis for den efterfølgende måling. Den skal herefter anvendes konsekvent for alle investeringsejendomme. I loven tillades måling til kostpris (§ 36) og dagsværdi (§§ 38 og 41). Hvis målemetoden ønskes ændret efterfølgende, skal ledelsen derimod konkret kunne påvise, at den nye målemetode bedre fører til et retvisende billede i henhold til årsregnskabslovens § 13, stk. 2. Dette betyder i praksis, at det kan være meget vanskeligt at ændre regnskabspraksis fra dagsværdi til kostpris for investeringsejendomme, jf. også bestemmelsen i IAS 40, afsnit 31, sidste pkt.:

Det er højst usandsynligt, at et skift fra dagsværdimodellen til kostprismodellen vil medføre en mere relevant præsentation.

Det er ledelsen for virksomheden, der har ansvaret for at udarbejde en relevant og pålidelig dagsværdimåling.

Ledelsen kan i forbindelse med fastsættelsen af dagsværdien selv foretage beregningen af dagsværdien eller alternativt anvende ekstern bistand fra eksempelvis en valuar.

Eksempel – Utilstrækkelig dokumentation for dagsværdi af ejendom

Erhvervsstyrelsen har i forbindelse med konkrete sager i regnskabskontrollen konstateret, at virksomheder, der har indhentet salgsopstillinger inkl. salgsbudgetter, markedsvurderinger eller lignende fra ejendomsmæglere eller valuarer, ukritisk har benyttet disse som dagsværdigrundlag for investeringsejendommen ved måling i årsregnskabet. Da disse rapporter oftest ikke er udarbejdet med det formål at fastsætte dagsværdien efter lovens krav, indeholder de derfor ikke nødvendigvis alle de relevante og nødvendige oplysninger, der kræves i henhold til årsregnskabsloven.

Styrelsen oplever også i en del kontrolsager, at virksomheder – som dokumentation for dagsværdien af en indregnet ejendom – indsender en salgsopstilling, de har modtaget fra ejendomsmægleren, med en udbudspris, der i årsregnskabet er benyttet som den målte dagsværdi af ejendommen. Ofte argumenterer virksomheden med, at udbudsprisen fra ejendomsmægleren indikerer, at ejendommen har den dagsværdi, som er målt i årsregnskabet. Det er styrelsens vurdering, at en udbudspris i en salgsopstilling ikke nødvendigvis svarer til dagsværdien, ligesom en salgsopstilling ikke redegør for de anvendte forudsætninger for beregningen af dagsværdien. Det er ultimativt ledelsens ansvar, at den målte værdi i årsregnskabet er baseret på en dagsværdifastsættelse i overensstemmelse med årsregnskabslovens bestemmelser og modeller.

I nogle tilfælde har ledelsen ikke været i stand til at redegøre konkret for de anvendte forudsætninger. Dette har ført til, at Erhvervsstyrelsen i flere tilfælde har vurderet, at dagsværdiberegningen ikke var foretaget i overensstemmelse med lovens krav. Et eksempel på dokumentation, der er udarbejdet med ekstern bistand, som kan anses for tilstrækkeligt for fastsættelse af dagsværdi i henhold til lovens bestemmelser, er en rapport, der er udarbejdet med det konkrete formål at fastsætte dagsværdien for investeringsejendommen, og hvor de anvendte forudsætninger og grundlaget herfor er oplyst i rapporten.

Virksomheden skal samtidig i anvendt regnskabspraksis redegøre for indregningsmetode og målegrundlag, der er anvendt for investeringsejendomme, herunder at investeringsejendomme måles til dagsværdi efter bestemmelserne i årsregnskabslovens § 38, stk. 1, samt at der evt. benyttes en ekstern valuar, og at dagsværdien er fastsat med udgangspunkt i eksempelvis den afkastbaserede model / DCF-modellen.

Virksomheden skal ligeledes oplyse i noterne, hvis dagsværdien er fastsat ud fra ikke-observerbare inputs, hvor der gives oplysninger om de centrale forudsætninger, der er anvendt. Det er eksempelvis det anvendte forrentningskrav.

4.1. Ekstern bistand

Hvis ledelsen indhenter ekstern bistand, skal den være opmærksom på, at det fortsat er ledelsens ansvar, at dagsværdien er korrekt fastsat i henhold til kravene i årsregnskabsloven. Derfor skal ledelsen være kritisk over for de forudsætninger, som den eksterne part har anvendt i fastsættelsen af dagsværdien. F.eks. skal ledelsen forholde sig til og være enig i de centrale forudsætninger, der er lagt til grund for dagsværdien. Ledelsen har således også det endelige ansvar for, at de anvendte forudsætninger er baseret på ejendommens faktiske forhold og transaktioner i markedet.

Kapitel

5

Definition og fastsættelse af dagsværdi

5

Dette afsnit giver en introduktion til, hvad ”dagsværdi” er, inden der foretages en nærmere gennemgang af hvilke forudsætninger, der lægges til grund ved en fastsættelse af dagsværdien, ligesom dagsværdihierarkiet, der ifølge loven skal følges ved dagsværdimåling, gennemgås. Der foretages også en gennemgang af, hvordan ejendomme måles, hvis dagsværdien ikke kan opgøres pålideligt.

5.1. Definition af dagsværdi

Det følger af årsregnskabslovens § 38, stk. 1, at investeringsejendomme kan måles til dagsværdi. Det følger ligeledes af årsregnskabslovens § 38, stk. 3, at en sådan dagsværdimåling foretages efter årsregnskabslovens bestemmelser om dagsværdimåling i § 37, stk. 1, 2.-5. pkt.

Ved ændring af årsregnskabslovens § 38 ved lov nr. 738 af 1. juni 2015, fremgår det af lovbemærkningerne, at:

§ 38, stk. 1, er en rammebestemmelse, som fortolkes i overensstemmelse med IAS 40, der omtales nærmere nedenfor.

(…)

Hvordan dagsværdien på investeringsejendommene skal beregnes, skal fortolkes i overensstemmelse med den internationale regnskabsstandard, IFRS 13, idet IFRS 13 anses for egnet til at udfylde lovens rammer i § 37, stk. 1, vedrørende beregning af dagsværdi.

IFRS 13 indeholder konkret vejledning til, hvilke modeller som kan anvendes ved beregningen af dagsværdien på investeringsejendomme og andre aktiver, som måles til dagsværdi.

I årsregnskabslovens bilag 1 D, nr. 2, defineres dagsværdi således:

Dagsværdien er det beløb, hvormed et aktiv kan udveksles eller en forpligtelse kan udlignes ved transaktioner mellem af hinanden uafhængige parter.

I IFRS 13, afsnit 9, defineres dagsværdi således:

... den pris, der ville blive opnået ved salg af et aktiv eller betalt for at overdrage en forpligtelse i en normal transaktion mellem markedsdeltagere på målingstidspunktet.

Årsregnskabslovens definition af dagsværdi og dagsværdihierarkiet i § 37, stk. 1, 2.-5. pkt. (som omtales længere nede i afsnittet), er baseret på tidligere bestemmelser i IAS 39 (Finansielle instrumenter: indregning og måling). Bestemmelserne i IAS 39 er imidlertid ophævet som følge af udstedelsen af IFRS 13. Som nævnt ovenfor er der ved ændring af årsregnskabsloven i 2015 i lovbemærkningerne henvist til, at IFRS 13 anses for egnet til at udfylde lovens rammer i § 37. Så selvom ordlyden i lovens § 37, stk. 1, 2.-5. pkt., er baseret på IAS 39, finder styrelsen ikke, at der er forskel mellem loven og IFRS grundet lovbemærkningernes henvisning til IFRS 13 som fortolkningsgrundlag til § 37.

5.2. Forudsætninger ved dagsværdiberegning

Det fremgår af forordet til IFRS 13, hvorledes dagsværdien overordnet skal beregnes (forordet til IFRS 13 findes alene på engelsk):

The IFRS explains that a fair value measurement requires an entity to determine the following:

(a) the particular asset or liability being measured;

(b) for a non-financial asset, the highest and best use of the asset and whether the asset is used in combination with other assets or on a stand-alone basis;

(c) the market in which an orderly transaction would take place for the asset or liability; and

(d) the appropriate valuation technique(s) to use when measuring fair value. The valuation technique(s) used should maximise the use of relevant observable inputs and minimise unobservable inputs. Those inputs should be consistent with the inputs a market participant would use when pricing the asset or liability.

Dagsværdi er således en markedsbaseret, og ikke en virksomhedsspecifik, måling, jf. IFRS 13, afsnit 2. For nogle aktiver kan der foreligge observerede markedstransaktioner eller -oplysninger, og for andre foreligger der muligvis ikke observerede markedstransaktioner eller -oplysninger. Uanset om der foreligger markedstransaktioner/-oplysninger eller ej, er formålet med en måling til dagsværdi at beregne den pris, hvorved en velordnet transaktion, med det formål at sælge investeringsejendommen, ville finde sted mellem markedsdeltagere på målingsdagen under aktuelle markedsforhold.

Med andre ord skal en virksomhed fastsætte dagsværdien af investeringsejendommen ved at anvende de forudsætninger, som markedsdeltagerne ville anvende ved prisfastsættelsen af investeringsejendommen, idet det forudsættes, at markedsdeltagerne handler i deres bedste økonomiske interesse. Styrelsen henviser i øvrigt til afsnit 6, hvori det er oplyst, at en del ejendomsvaluarer udarbejder periodevise markedsrapporter for konstaterede forrentningskrav og gennemsnitlig markedsleje for investeringsejendomme beliggende i forskellige byer/områder, baseret på seneste handler. Oplysningerne i markedsrapporterne er ikke nødvendigvis umiddelbart anvendelige, idet virksomheden skal tage hensyn til virksomhedens egne investeringsejendommes karakteristika, hvis det vurderes, at markedsdeltagerne vil tage disse karakteristika i betragtning ved fastsættelsen af investeringsejendommens dagsværdi på målingstidspunktet. Disse karakteristika kunne være:

- beliggenhed og størrelse af en investeringsejendom,

- lovmæssige begrænsninger ved brugen af investeringsejendommen, f.eks. områderegulering gældende for investeringsejendommen,

- fysiske eller lovgivningsmæssige muligheder i anvendelsen, under hensyntagen til omkostningerne ved at konvertere aktivet til den pågældende anvendelse, hvilket resulterer i et forrentningskrav, som markedsdeltagerne ville kræve fra en investering i det pågældende aktiv anvendt på den pågældende måde. F.eks. potentialet i en investeringsejendom, jf. boligreguleringslovens § 5, stk. 1 og 2, samt en byggeret på en grund.

Eksempel – Utilstrækkeligt grundlag ved fastsættelsen af dagsværdi

Erhvervsstyrelsen har i forbindelse med konkrete sager i regnskabskontrollen konstateret, at nogle virksomheder fastsætter dagsværdien ud fra, hvad ledelsen vurderer er passende for virksomheden. F.eks. har nogle virksomheder valgt ikke at regulere dagsværdien af investeringsejendommen, uagtet at den beregnede dagsværdi udviste en lavere værdi end den regnskabsmæssige værdi – i nogle situationer, fordi det ville medføre, at egenkapitalen ville blive negativ.

Virksomhederne redegjorde i nogle tilfælde også for, at de ikke mente, at den beregnede dagsværdi udviste et retvisende billede af ejendommens værdi ved et fremtidigt salg. I andre tilfælde har virksomheder bevidst ikke reguleret dagsværdien, selvom dagsværdien var væsentligt højere, idet ledelsen ud fra et forsigtighedsprincip ikke ønskede, at investeringsejendommen skulle påvirke årets resultat eller balancen væsentligt. I nogle tilfælde ville virksomhederne ikke efterleve lovens krav om løbende regulering af investeringsejendommene til dagsværdi, fordi de anser det for byrdefuldt, at der hvert år skal foretages en fastsættelse af dagsværdien på balancetidspunktet.

Her er det vigtigt at være opmærksom på, som også angivet ovenfor, at det er et frivilligt tilvalg at måle investeringsejendomme til dagsværdi efter årsregnskabslovens § 38, stk. 1. Hvis virksomheden først har foretaget dette frivillige tilvalg, skal virksomheden efterleve de krav, der følger med.

I alle de nævnte tilfælde har virksomhederne ikke efterlevet lovens krav om måling til dagsværdi.

Desuden skal virksomheden være opmærksom på, at selvom den anvender eller påtænker at anvende ejendomme til andet formål, skal fastsættelsen af dagsværdien ske ud fra markedsdeltagernes perspektiv og dermed ud fra den højeste og bedste anvendelse (IFRS anvender begrebet ”Highest and best use”). Dog anses en virksomheds aktuelle anvendelse af en investeringsejendom for at være den højeste og bedste anvendelse, medmindre markedet eller andre faktorer indikerer, at investeringsejendommens værdi kunne maksimeres, hvis markedsdeltagerne anvendte aktivet på en anden måde, jf. IFRS 13, afsnit 29.

Eksempel – Highest and best use ifm. fastsættelse af investeringsejendoms dagværdi

Et konkret eksempel herpå kunne være en virksomhed, der ejer en grund, hvorpå der er en lagerhal, der er udlejet.

En ny lokalplan har medført, at virksomheden, i stedet for den nuværende brug af grunden, kan opføre en beboelsesejendom, der efterfølgende vil kunne udlejes.

Det må formodes, at en markedsdeltager vil medtage de nye oplysninger i forbindelse med fastsættelse af grundens (investeringsejendommens) dagsværdi, hvorfor virksomheden ligeledes skal medtage disse oplysninger, for at fastlægge om den nye mulighed vil medføre en højere dagsværdi (Highest and best use) end den nuværende.

Hvis en markedsdeltager må antages at ville opføre en beboelsesejendom på grunden, så vil målingen tage udgangspunkt i grundens værdi. Der skal dog ske et fradrag på grund af at ejendommen først på et senere tidspunkt kan nedrives, samt et fradrag for nedrivningsomkostninger. Modsat kan lejeindtægter i perioden have en positiv effekt.

Virksomheden skal være opmærksom på, at dagsværdien på grund af den nye lokalplan, kan være svær at opgøre pålideligt ligesom virksomheden skal tilgå dagsværdiberegningen med forsigtighed, da den oftest ikke kan beregnes ud fra de nævnte beregningsmetoder for fastsættelse af dagsværdi (DCF- eller afkastbaseret model).

IFRS 13 benyttes som uddybende fortolkningsgrundlag til beregning af dagsværdi efter årsregnskabslovens § 37. Punkt d i IFRS 13’s forord vedrører valget af den værdiansættelsesteknik, der maksimerer brugen af relevante observerbare inputs og minimerer brugen af ikke-observerbare inputs. IFRS 13 tillader tre værdiansættelsesteknikker: markedstilgang, genanskaffelsestilgang og indkomsttilgang. Hvor det i IFRS 13 er en valgmulighed, hvilken værdiansættelsesteknik man vælger, er det ikke tilfældet i årsregnskabsloven. Årsregnskabslovens § 37, stk. 1, 2. – 4. pkt. dikterer, at der skal benyttes henholdsvis salgsværdi på et aktivt marked (2. pkt.), markedstilgang (3. pkt.), og indkomsttilgang/kapitalværdiberegning (4. pkt.).

I praksis vil der dog formentlig ikke være forskelle mellem tilgangen i årsregnskabsloven og under IFRS. Årsagen er, at mens der under IFRS som udgangspunkt er tale om frit valg mellem de tre værdiansættelsesteknikker, så begrænses valgmuligheden af, at virksomheden skal maksimere brugen af observerbare inputs. En virksomhed kan således ikke vælge at måle kapitalandele i en børsnoteret virksomhed baseret på en beregnet kapitalværdi, da IFRS vil kræve markedsværdien – børskursen, fordi brugen af observerbare inputs her er maksimeret.

5.3. Visse forudsætninger er baseret på sammenlignelige transaktioner

Når der anvendes sammenlignelige transaktioner til at underbygge dagsværdien, herunder fastsættelsen af forrentningskravet, er det yderst vigtigt, at disse handler er sket på sædvanlige markedsmæssige vilkår. F.eks. kan nogle købere have et incitament til – om nødvendigt – at betale mere end dagsværdien, hvis den sammenlignelige ejendom var yderst attraktiv for køberen. Det kan eksempelvis være tilfældet, hvis en produktionsvirksomhed køber nabogrunden, således at produktionsvirksomheden kan øge produktionen.

Et andet konkret tilfælde kan være, at ejendomshandlen sker til en væsentlig lavere pris end dagsværdien, fordi handlen sker som følge af, at sælger har et akut likviditetsbehov her og nu, således at handlen gennemføres under dagsværdien.

For at kunne vurdere om en handel er foregået på markedsmæssige vilkår, er det således en betingelse, at man kan observere en vis volumen af ejendomshandler med ensartede karakteristika (ejendommens type, beliggenhed, stand, størrelse, lejersammensætning, lejerbonitet mv.) for at kunne konstatere, hvad der udgør de markedsmæssige vilkår og forudsætninger. Enkeltstående transaktioner er således ikke tilstrækkelige til at kunne konstatere, hvad et markedsmæssigt vilkår er, når ledelsen gør brug af sammenlignelige transaktioner til fastsættelse af eksempelvis forrentningskravet.

5.4. Dagsværdihierarkiet

Årsregnskabslovens § 38, stk. 3, henviser til, at § 37, stk. 1, 2.-5. pkt., finder tilsvarende anvendelse, når investeringsejendomme løbende skal reguleres til dagsværdi. Heraf fremgår det, at dagsværdi måles med udgangspunkt i nedenstående hierarki:

- 1. Den salgsværdi, der kan konstateres for de pågældende aktiver eller forpligtelser på et aktivt marked (§ 37, stk. 1, 2. pkt.)

- 2. Kan salgsværdien ikke umiddelbart konstateres for aktiverne eller forpligtelserne, måles de ud fra markedets salgsværdier på aktivets eller forpligtelsens enkelte bestanddele eller ud fra markedets salgsværdier på lignende aktiver eller forpligtelser (§ 37, stk. 1, 3. pkt.)

- 3. Eksisterer der heller ikke et aktivt marked for disse bestanddele, skal dagsværdien så vidt muligt måles til en tilnærmet salgsværdi ved hjælp af den for aktivet eller forpligtelsen relevante kapitalværdi, hvis denne kan beregnes ved hjælp af almindeligt accepterede værdiansættelsesmodeller og -teknikker (§ 37, stk. 1, 4. pkt.)

- 4. Kan en tilnærmet salgsværdi ikke beregnes, skal aktivet eller forpligtelsen måles til kostpris (§ 37, stk. 1, 5. pkt.).

Idet investeringsejendomme ikke handles på et aktivt marked – såsom børsnoterede C25-aktier – kan dagsværdien af investeringsejendomme ikke fastsættes baseret på § 37, stk. 1, 2. pkt.

Investeringsejendommes dagsværdi kan oftest heller ikke fastsættes udelukkende efter § 37, stk. 1, 3. pkt., da investeringsejendomme som oftest klart adskiller sig fra hinanden. F.eks. kan kontorejendomme, der er identiske udefra, virke sammenlignelige, men de kan alligevel ikke nødvendigvis sammenlignes, da de kan indeholde forskellige forhold i lejekontrakten, bonitet hos lejer samt forskellige bestanddele indvendigt i ejendommen (toiletter, badeværelser, køkken osv.), ligesom beliggenheden vil være forskellig. Alt dette kan være årsag til en forskellig dagsværdi. Undtagelsen kan dog eksempelvis være byggegrunde og landbrugsjord, som i visse situationer formodes at kunne fastsættes til dagsværdi ud fra § 37, stk. 1, 3. pkt., baseret på markedets salgsværdier for lignende byggegrunde og landbrugsjorder. Dog er det en væsentlig forudsætning, at byggegrundene eller landbrugsjorden er sammenlignelige, f.eks. at byggemodningen er ens for byggegrundene. I modsat fald skal der tages hensyn til forskellen i byggemodningen/modningsomkostninger.

Det er styrelsens vurdering, at investeringsejendomme således ikke handles på et aktivt marked, da de handlede investeringsejendomme ikke er sammenlignelige grundet unikke karakteristika, ligesom volumen af handlerne ikke er tilstrækkelig til, at det kan anses for at være et aktivt marked. Det er således styrelsens vurdering, at dagsværdifastsættelsen af investeringsejendomme som hovedregel skal ske med anvendelse af væsentlige inputs i henhold til § 37, stk. 1, 4. pkt., i dagsværdihierarkiet, hvor værdiansættelsen i stor udstrækning baserer sig på ikke-observerbare input og beregnes ud fra almindeligt accepterede værdiansættelsesmodeller og -teknikker. Inputs i henhold til § 37, stk. 1, 3. pkt., vil normalt indgå i forbindelse med fastsættelsen af dagsværdien efter § 37, stk. 1, 4. pkt., da udgangspunktet vil være forhold, der kan aflæses i markedet, såsom generelle afkastkrav, realiserede priser m.v., men ultimativt kan inputs i henhold til § 37, stk. 1, 3. pkt., i de fleste tilfælde ikke stå alene ved dagsværdifastsættelsen, idet der oftest suppleres med væsentlige ikke-observerbare inputs i henhold til § 37, stk. 1, 4. pkt., hvorfor dagsværdifastsættelsen ultimativt kategoriseres som en måling efter § 37, stk. 1, 4. pkt.

De to mest anvendte værdiansættelsesmodeller ved beregning af dagsværdi vil blive gennemgået i afsnit 6.

Hvis virksomheden ikke kan opgøre en pålidelig dagsværdi, skal virksomheden måle investeringsejendommen midlertidigt til kostpris i henhold til § 37, stk. 1, 5. pkt., indtil investeringsejendommens dagsværdi kan opgøres pålideligt. Her skal virksomheden anvende investeringsejendommens historiske kostpris med tillæg af tilgange. Nedskrivningen fra den seneste dagsværdi til kostpris vil skulle indregnes i resultatopgørelsen.

For ejendomsmarkedet vil det kun være yderst sjældent, at det ikke er muligt at fastsætte en dagsværdi grundet manglende pålidelighed. Styrelsen tilkendegiver dog, at der kan opstå situationer, hvor manglende pålidelighed gør sig gældende.

Dette kan være tilfældet ved ombygning eller opførelse af en ejendom, hvor det kan være meget svært at opgøre dagsværdien af en bygning, som eksempelvis er 1/3 opført. Problemstillingen opstår, når en virksomhed har en byggegrund, som har været indregnet som investeringsejendom til dagsværdi, og der efter nogle år startes byggeri på grunden. Her vil grunden dog fortsat skulle måles til dagsværdi, mens byggeriet måles til kostpris indtil færdiggørelsen, hvorefter den samlede ejendom inkl. grunden måles til dagsværdi. Samme model kan anvendes, når en eksisterende bygning nedrives med henblik på, at der skal opføres en ny bygning, eller hvor der er tale om en så stor ombygning, at der reelt er tale om nyopførelse.

De tilfælde, som reelt vil medføre en overgang til kostpris for ejendommen, vil formentlig begrænse sig til de situationer, hvor udlejningen af ejendommen er meget usikker, og hvor ejendommen er så særlig, at der ikke kan konstateres handler med tilsvarende ejendomme i markedet. Her må det forudsættes, at der undersøges for handler i større geografiske områder og for ejendomme, som ikke er helt ens, før det konkluderes, at der ikke kan findes en dagsværdi.

Så længe virksomheden måler sine investeringsejendomme midlertidigt til kostpris i henhold til årsregnskabslovens § 37, stk. 1, 5. pkt., grundet upålidelig dagsværdimåling, skal virksomheden samtidig iagttage nedskrivningsbestemmelserne i § 42, stk. 1, da det er styrelsens vurdering, at der vil være indikationer på værdiforringelse grundet den upålidelige dagsværdimåling.

Nedskrivningstesten skal opgøre genindvindingsværdien af virksomhedens investeringsejendomme, der er den højeste værdi af enten investeringsejendommens salgsværdi fratrukket salgsomkostninger, eller kapitalværdi. Idet kapitalværdien skal opgøres ud fra de samme dagsværdimetoder, som ovenfor beskrevet, hvor der netop ikke var tilstrækkelig pålidelige inputs til fastsættelse af dagsværdien, opstår der et cirkulært problem, hvilket fører til den midlertidige måling til kostpris.

Det er dog styrelsens vurdering, at det må være i regnskabsbrugernes interesse og af hensyn til det retvisende billede, jf. årsregnskabslovens § 11, stk. 1, at ledelsen skal foretage en nedskrivningstest af investeringsejendommenes regnskabsmæssige værdi, fremfor blot at måle den til kostpris.

Styrelsen bemærker, at nedskrivningstesten i dette tilfælde må foretages ud fra mindre pålidelige input (i den afkastbaserede model/DCF-modellen) eller ud fra det bedste skøn fra en valuar, på værdien ved et normalt salg indenfor en sædvanlig periode, f.eks. et halvt år. Hvis der udføres en nedskrivningstest med en mere usikker (mindre pålidelig) beregning end normalt, kan der være oplysningskrav vedrørende usikkerheden ved indregning og måling. Se mere herom i afsnit 7.

Ikke-observerbare input, der benyttes ved en dagsværdimåling i henhold til § 37, stk. 1, 4. pkt., skal afspejle forudsætningerne, som markedsdeltagerne ville anvende ved prisfastsættelsen af aktivet, herunder forudsætningerne om risici (IFRS 13, afsnit 87). Forudsætninger om risici omfatter den risiko, der er forbundet med en bestemt værdiansættelsesmetode, der er anvendt til at måle dagsværdi og risikoen i forbindelse med inputtene, der er anvendt i værdiansættelsesmetoden. En måling, der ikke omfatter en regulering i forhold til risici, ville ikke afspejle en dagsværdimåling, hvis markedsdeltagerne medtog en regulering ved prisfastsættelsen af aktivet. Det kan eksempelvis være nødvendigt at inkludere en risikoregulering, hvis der er væsentlig måleusikkerhed, jf. IFRS 13, afsnit 88. Se eksemplet om risikoregulering nedenfor.

En virksomhed skal udarbejde ikke-observerbare inputs ved hjælp af de bedste oplysninger, der foreligger i situationen, hvilket kan omfatte virksomhedens egne data. Ved udarbejdelsen af ikke-observerbare input kan en virksomhed begynde med sine egne data, men skal regulere disse data, hvis andre markedsdeltagere ville anvende disse data, eller hvis der er noget særligt for virksomheden, som ikke er til rådighed for andre markedsdeltagere (f.eks. en virksomhedsspecifik synergi). En virksomhed behøver ikke foretage en dybdegående analyse for at skaffe oplysninger om markedsdeltagernes antagelser, men en virksomhed skal tage hensyn til alle oplysninger om markedsdeltagernes antagelser, som er rimeligt tilgængelig. Ikke-observerbare inputs udformet på måden beskrevet ovenfor anses for at være markedsdeltagerantagelser og opfylder formålet for en dagsværdimåling (IFRS 13, afsnit 89).

Eksempel - Risikoregulering ved dagsværdimåling

En virksomhed har planer om at ombygge en ejendom, den ejer, således at den overgår fra erhvervsudlejning til boligudlejning. I processen vil virksomheden omdanne ét stort areal til flere lejligheder, der vil blive udlejet til privatpersoner. Virksomheden har ansøgt kommunen om at omdanne ejendommen til boligformål og ombygge ejendommen. Kommunen har indledningsvist afvist ansøgningen grundet manglende overholdelse af formaliteter i forbindelse med ansøgningen, men der pågår en genvurderingsproces, og virksomheden regner med at få en godkendelse.

Da kommunen således indledningsvist har afvist ansøgningen, er byggeriet ikke gået i gang. Virksomheden har dog i sin dagsværdifastsættelse indarbejdet væsentligt forhøjede lejeindtægter uden tomgang, som reflekterer, at virksomheden forventer, at ombygningen er færdiggjort, og alle boliger er fuldt udlejede i starten af næstkommende regnskabsår. Virksomhedens dagsværdifastsættelse fører til en væsentlig forhøjet dagsværdi af investeringsejendommen på balancetidspunktet.

Det er styrelsens vurdering, at markedsdeltagere ville vurdere, at ansøgningen om ombygning til flere lejligheder er behæftet med en risiko, der skal afspejles i dagsværdiberegningen. Dette er pt. ikke sket. Endvidere mangler der at blive taget højde for de omkostninger, som vil påløbe bygherre/developer, som f.eks. intern tid, anvendelse af relevante rådgivere m.v. Når ombygningen går i gang og skrider fremad, vil risici i forbindelse med byggeriet løbende reduceres, og dermed vil dagsværdien løbende stige.

Risici i forbindelse med byggeriet kan blandt andet være:

- byggeforsinkelser,

- budgetoverskridelser ved byggeriet, herunder større end forventede betalinger til håndværker/entreprenør, der forestår ombygningen af ejendommen,

- fald i leje/salgspriser.

Kapitel

6

Dagsværdiberegningsmodeller

6

I afsnit 5 blev det blandt andet vurderet, at investeringsejendomme som altovervejende hovedregel skal måles til dagsværdi efter årsregnskabslovens § 37, stk. 1, 4. pkt., hvor målingen baserer sig på ikke-observerbare inputs og beregnes ud fra almindeligt accepterede værdiansættelsesmodeller og -teknikker. I dette afsnit forklares nærmere om de to hyppigst anvendte værdiansættelsesmodeller – den afkastbaserede model (normalindtjeningsmodellen) og Discounted Cash Flow (DCF) modellen, samt hvilke forhold, der skal være til stede ved fastsættelse af dagsværdien. I valget af model skal der tages hensyn til de konkrete forhold ved ejendommen. Den model, som bedst tager højde for de konkrete forhold ved ejendommen, bør anvendes. I afsnittet nedenfor om den afkastbaserede model og DCF-modellen, er givet eksempler på situationer, hvor den ene model er at foretrække frem for den anden. Uanset hvilken model, der benyttes til fastsættelse af dagsværdien, skal man komme frem til samme dagsværdi. Det er alene de enkelte inputs til modellerne, der er forskellige.

Begge modeller gør brug af et forrentningskrav i forbindelse med fastsættelsen af dagsværdien. Der gives indledningsvis en beskrivelse af fastsættelsen af forrentningskravet i beregningsmodellerne, og herefter beskrives selve beregningsmodellerne.

Erhvervsstyrelsen henviser også til International Valuation Standards (IVS), som er udgivet af The International Valuation Standards Council (IVSC), som er en uafhængig udsteder af standarder til værdiansættelsesprofessionen. Der kan findes yderligere viden omkring dagsværdifastsættelse i IVS. IASB har også henvist til disse standarder, blandt andet i ”Bases for Conclusions” til IAS 40.

6.1. Forrentningskravet

Fastsættelsen af forrentningskravet er en væsentlig faktor ved dagsværdimåling af en ejendom. Selv mindre udsving i forrentningskravet har en betydelig effekt på ejendommens værdi.

Virksomheden skal kunne redegøre for, hvordan forrentningskravet er fastlagt.

Forrentningskravet fastsættes ud fra:

- Det generelle markedsrenteniveau – det vil sige den risikofrie rente

- Risikopræmien, der afspejler markedsrisikoen og specifikke risici for den konkrete investeringsejendom

- Markedsrisici er blandt andet investeringsejendommens beliggenhed, illikviditet på markedet (udbud og efterspørgsel) og lovmæssige begrænsninger.

- Specifikke risici er blandt andet lejernes bonitet, sandsynlighed for genudlejning (tomgang), ejendommens stand, og subsektor specifikke risici f.eks. risici særligt for kontorejendomme, detailhandelsejendomme, etc.

En indikator for blandt andet markedsrenteniveauet er den lange obligationsrente på realkreditobligationer, herunder forventninger til udviklingen i denne.

En del ejendomsvaluarer udarbejder periodevise markedsrapporter, enten måneds- eller kvartalsvis, hvoraf der fremgår det konstaterede forrentningskrav og den gennemsnitlige markedsleje for investeringsejendomme beliggende i forskellige byer/områder samt opdelt i typer af ejendomme (f.eks. kontor, beboelse, industri, butik).

Hertil er det dog væsentligt at bemærke, at forrentningskravet afhænger af den enkelte investeringsejendoms forhold (risikopræmien). Derfor skal virksomheden altid vurdere, om det oplyste forrentningskrav i markedsrapporterne er umiddelbart anvendeligt, eller om virksomheden skal justere på det oplyste forrentningskrav for at reflektere forholdene omkring virksomhedens individuelle investeringsejendom. Igen skal der foreligge en tilstrækkelig redegørelse og dokumentation for, hvordan det enkelte forrentningskrav er retvisende for den pågældende investeringsejendom.

Et væsentligt forhold, der skal redegøres for og dokumenteres i forlængelse af det fastsatte forrentningskrav, er investeringsejendommens specifikke risici. Det drejer sig især om en vurdering af lejerens bonitet (især hvis der er én væsentlig lejer) – hvilket vil sige lejernes evne til at betale den nuværende aftalte leje. Desuden må det forventes, at virksomheden tager stilling til genudlejningsmuligheden for investeringsejendommene, samt hvad der evt. skal medtages af tomgang. På samme måde vil langsigtede lejekontrakter med solide lejere kunne reducere risikoen for manglende genudlejning og dermed forrentningskravet.

I den afkastbaserede model normaliseres driftsindtægter og driftsudgifter i beregningsmodellen (antagelse om at disse er stabile). Der skal således ikke korrigeres for inflation.

I DCF-modellen vil der for budgetperioden blive gjort brug af en diskonteringsrente, som består af forrentningskravet (som i den afkastbaserede model) samt et inflationstillæg, da lejeindtægter og driftsudgifter hhv. pristalsreguleres og inflationsreguleres i budgetperioden. I terminalperioden vil diskonteringsrenten for DCF-modellen dog ikke indeholde et inflationstillæg, og således vil terminalværdiberegningen foretages på samme måde som for den afkastbaserede model, dvs. normaliseret driftsafkast divideret med forrentningskravet.

6.2. Den afkastbaserede model

Ved fastsættelse af dagsværdien på en investeringsejendom ved anvendelse af en afkastbaseret model, skal dagsværdien fastsættes ud fra ejendommens forventede normaliserede driftsafkast og et forrentningskrav. Dette forudsætter, at investeringsejendommens lejeindtægter og driftsudgifter m.v. forventes at være stabile i de kommende år, men også at der tages behørigt højde for større periodiske vedligeholdelsesarbejder.

Dette betyder, at der grundlæggende skal indhentes de samme data, uanset om virksomheden anvender den afkastbaserede model eller en DCF-model.

Erhvervsstyrelsen har i forbindelse med sin regnskabskontrol konstateret, at flere virksomheder anvender regnskabsårets driftsafkast ved fastsættelsen af dagsværdien. Det kan som udgangspunkt ikke være retvisende, medmindre virksomheden tager hensyn til følgende mulige korrektioner:

- Om de nuværende lejeindtægter er på niveau med markedslejen. Dette betyder, at virksomheden skal vurdere, om dens nuværende lejeindtægter svarer til den aktuelle markedsleje på en tilsvarende ejendom. Såfremt dette ikke er tilfældet, skal der foretages en regulering af lejeforholdet. Eksempelvis vil et 10-årigt uopsigeligt lejemål, indgået til en højere leje end markedslejen, føre til en højere dagsværdi. I den afkastbaserede model vil dette komme til udtryk i form af en ejendomsspecifik korrektion – i dette tilfælde et tillæg – til dagsværdimålingen, som er baseret på markedslejen og forrentningskravet for en tilsvarende ejendom på markedet. Når den 10-årige periode med den højere leje er ophørt, skal virksomheden stoppe med at tillægge en merværdi til dagsværdien.

- Erhvervslejemål og privatlejemål har forskellige karakteristika. Dette skal man være opmærksom på, når man foretager en dagsværdifastsættelse. Ved udlejning til privatpersoner er der en risiko for, at lejeren indgiver en klage til Huslejenævnet vedrørende for høj husleje. Dette kan medføre, at Huslejenævnet træffer afgørelse om, at virksomheden skal reducere huslejen. Af denne grund skal virksomheden også udvise forsigtighed, når den fastsætter dagsværdien for sine investeringsejendomme.

- Hvis der er aftalt lejerabatter i en uopsigelig lejekontrakt, skal dette medføre en ejendomsspecifik korrektion i dagsværdimålingen – i dette tilfælde et fradrag, så længe der består en lejerabat.

- Hvorvidt årets vedligeholdelsesomkostninger er på niveau med et normaliseret år. Det er styrelsens vurdering, at virksomheden skal gennemgå historiske og fremtidige vedligeholdelsesprojekter, idet et unormalt højt eller lavt niveau af vedligeholdelsesomkostninger for det pågældende regnskabsår kan have væsentlig betydning for virksomhedens normaliserede driftsafkast og dermed investeringsejendommens dagsværdi.

- Hvorvidt virksomhedens forventede fremtidige tomgangsprocent er på niveau med dens tomgangsprocent for regnskabsåret. Hvis den nuværende tomgang for investeringsejendommen viser eksempelvis 3 % tomgang, og der i fremtiden forventes 4 %, så skal der korrigeres i driftsafkastet.

Tidligere var det ikke tilladt at tage højde for værdiændringer som følge af udviklingspotentiale. Men i IFRS 13 anerkendes det, at en markedsdeltager vil lægge udviklingspotentiale til grund i sin fastsættelse af dagsværdien, hvorfor udviklingspotentialet skal inddrages i fastsættelsen af dagsværdien. I den afkastbaserede model vil det eksempelvis komme til udtryk som:

- et reduceret forrentningskrav ved udlejningsejendomme med udviklingspotentiale,

- en ændret fremtidig pengestrøm ved tildeling af byggerettigheder på en grund,

- ændret driftsafkast og forrentningskrav ved ændret brug af ejendommen.

Det er styrelsens vurdering, at det skal kunne dokumenteres, hvorledes der er taget højde for f.eks. byggerettigheder, ligesom det skal indgå i noteoplysningerne om de centrale forudsætninger for dagsværdiberegningen, jf. årsregnskabslovens § 58 a, stk. 2 – se nærmere herom under afsnit 7.

6.3. DCF-model

En anden ofte benyttet værdiansættelsesmodel er discounted cash flow (DCF) modellen. I DCF-modellen foretages en tilbagediskontering af investeringsejendommenes fremtidige frie pengestrømme til nutidsværdi. DCF-modellen indeholder de samme eller lignende forudsætninger, som den afkastbaserede model.

Forskellen mellem DCF-modellen og den afkastbaserede model er særligt, at DCF-modellen muliggør en større specificeringsgrad i dagsværdiberegningen, grundet at den indeholder en budgetperiode, hvor der med stor nøjagtighed kan indarbejdes forventede særlige indtægter og udgifter for investeringsejendommen i de relevante budgetår, såsom fremtidige lejeindtægtsstigninger, udnyttelse af udviklingspotentialet på ejendommen, fremtidige vedligeholdelses- og forbedringsomkostninger og/eller konsekvenser ved udløb af større lejekontrakter mv. I den henseende er DCF-modellen bedre egnet end den afkastbaserede model, grundet muligheden for at specificere de årligt varierende driftsudgifter og driftsindtægter i budgetperioden.

Typisk er budgetperioden i DCF-modellen en længere årrække. Budgetperioden fastsættes efter behovet for den givne investeringsejendom. Hvis der eksempelvis forventes flere større engangsomkostninger til vedligehold og renoveringer samt huslejestigninger og udløb af lejekontrakter over de kommende 9 år, hvorefter ejendommen forventes i god stand med stabile lejeindtægter og driftsudgifter, taler disse forhold for at anvende en 10-årig DCF-model.

Terminalperioden i DCF-modellen skal indeholde de langsigtede/normaliserede lejeindtægter og driftsudgifter.

Ved anvendelse af DCF-modellen er det vigtigt at indarbejde inflation i budgetperiodens indtægter og udgifter. Denne bliver i tilbagediskonteringen fratrukket igen, idet diskonteringsrenten for budgetperioden indeholder et forrentningskrav og et inflationstillæg. I terminalperioden skal der ikke være et inflationstillæg, idet terminalperiodens beregning tager udgangspunkt i et normaliseret driftsafkast for årene fremadrettet. Forrentningskravet i terminalperioden er således enslydende med forrentningskravet i en afkastbaseret model. Det er ligeledes vigtigt at vurdere, hvorvidt forrentningskravet i terminalperioden skal være anderledes end forrentningskravet i budgetperioden, særligt hvis der har været større istandsættelses- og renoveringsudgifter i budgetperioden, som har resulteret i, at investeringsejendommens stand er væsentlig forbedret hen imod terminalperioden.

6.4. Dokumentationskrav

Generelt skal det præciseres, at selve beregningsmodellen samt alle de væsentlige forudsætninger, der ligger til grund for fastsættelsen af dagsværdien, skal være dokumenterede.

6.5. Offentlig ejendomsvurdering

Erhvervsstyrelsen har i forbindelse med sin regnskabskontrol konstateret, at nogle virksomheder, ved fastsættelsen af dagsværdien på investeringsejendomme, fortsat anvender den seneste offentlige ejendomsvurdering som grundlag for dagsværdien.

Det er styrelsens vurdering, at den hidtidige offentlige ejendomsvurdering ikke kan anses som værende udtryk for dagsværdien af investeringsejendommen, hvilket nu ligeledes fremgår direkte af lovbemærkningerne til ændringen af årsregnskabslovens § 38 i 2015. Det fremgår heraf, at praksis har bevæget sig bort fra brugen af den offentlige ejendomsvurdering i forbindelse med udarbejdelsen af årsrapporten. Dette skyldes, at den skattemæssige fastsættelse af ejendomsværdien har et andet formål end ved udarbejdelse af årsrapporten.

Derudover udføres den offentlige vurdering på et andet tidspunkt end balancedagen, ligesom den offentlige vurdering ikke nødvendigvis tager højde for alle de forhold, som er relevante ved målingen af den konkrete investeringsejendoms dagsværdi. Disse forhold kan f.eks. være lejekontraktens løbetid, lejers bonitet, forventet tomgang og ejendommens vedligeholdelsesstand.

I 2023 er der kommet nye offentlige ejendomsvurderinger. Styrelsen gør opmærksom på, at ovenstående bemærkninger også er gældende ift. de nye offentlige ejendomsvurderinger, idet der kan være forskelle i de offentlige ejendomsvurderinger og en dagsværdifastsættelse baseret på en konkret investeringsejendom og dennes unikke karakteristika iht. årsregnskabsloven.

Kapitel

7

Oplysningskrav

7

Ved fastsættelse af dagsværdien af investeringsejendomme er der krav om visse oplysninger i noterne til årsregnskabet samt i ledelsesberetningen.

7.1. Noteoplysningskrav

Der skal generelt redegøres for de anvendte indregningskriterier og målegrundlag i henhold til årsregnskabslovens § 53, stk. 1. I tillæg hertil skal virksomheder, der måler investeringsejendomme til dagsværdi i henhold til årsregnskabslovens § 38, give oplysninger om de anvendte værdiansættelsesmodeller og -teknikker, som er anvendt ved fastsættelsen af dagsværdien, jf. årsregnskabslovens § 53, stk. 2, nr. 1, litra a.

I henhold til årsregnskabslovens § 58 a, stk. 1, er der yderligere krav om, at der for hver kategori af investeringsejendomme, som måles til dagsværdi, jf. § 38, skal oplyses om dagsværdien ultimo regnskabsåret for investeringsejendommene samt ændringer af dagsværdien, der er indregnet direkte i resultatopgørelsen. Hvis en virksomhed således har forskellige kategorier af investeringsejendomme, eksempelvis en beboelsesejendom og en erhvervsejendom, skal noteoplysningen gives for hver af disse to kategorier.

I henhold til årsregnskabslovens § 58 a, stk. 2, er der krav om, at såfremt investeringsejendommens dagsværdi ikke måles på grundlag af observationer på et aktivt marked, skal der oplyses om de centrale forudsætninger, som er anvendt ved beregningen af dagsværdien i henhold til årsregnskabslovens § 37, stk. 1, 4. pkt., i dagsværdihierarkiet.

Der skal således gives oplysning om de centrale forudsætninger for, at regnskabsbrugeren kan vurdere virksomhedens fastsættelse af dagsværdien. For en investeringsejendom, som måles til dagsværdi ved anvendelse af en afkastbaseret model eller en DCF-model, betyder det, at der skal gives oplysninger om eksempelvis ejendommenes kategori (erhverv, logistik, beboelse, mv.), beliggenhed (by/region, eller andre opdelinger som konkret er relevant), forrentningskrav, tomgang i ejendommen, forventet stigning i lejeindtægterne over budgetperioden og terminalperioden m.v. Det skal også oplyses, hvordan der er taget højde for forventet inflation, væsentlige ændringer i huslejeniveauet, fremtidig vedligeholdelse af ejendommen m.v.

Under forudsætning af, at de indregnede investeringsejendomme i årsregnskabet, udgør et væsentligt aktiv, anses noteoplysningskravet iht. årsregnskabslovens § 58 a, stk. 2, for at være en væsentlig note, da udeladelsen af denne noteoplysning bevirker, at regnskabsbruger ikke får kendskab til, hvilke forudsætninger der er lagt til grund for den fastsatte dagsværdi af de indregnede investeringsejendomme i virksomhedens årsregnskab.

Noteoplysningerne skal være tilstrækkelige til, at en regnskabsbruger kan forstå, hvorledes virksomheden er kommet frem til den fastsatte dagsværdi for en investeringsejendom eller en kategori af investeringsejendomme.

Oplysningskravet tillader en gruppering af oplysningerne. Grupperingen afhænger af virksomhedens konkrete forhold. En virksomhed kan f.eks. eje investeringsejendomme rundt om i verden. Her kan det eventuelt være passende, at grupperingen sker land for land. Grupperingen af oplysningerne kræver dog, at investeringsejendommene har samme karakteristika (eksempelvis moderne kontorejendomme). Med andre ord, hvis ejendomsporteføljen både indeholder kontor-, beboelses- eller blandede investeringsejendomme (både bolig og erhverv), kan virksomheden være nødsaget til at opdele yderligere, så oplysningerne gives for hver ejendomstype i det pågældende land. Ydermere kan virksomheden være nødsaget til at opdele oplysningerne yderligere, hvis spændet i det fastsatte forrentningskrav ud fra en væsentlighedsbetragtning er for stort.

Hvis virksomheden hovedsageligt har investeret i ejendomme i Nordjylland og København, kan virksomheden igen opdele oplysningerne ud fra disse geografiske områder, hvis investeringsejendommenes karakteristika er enslydende og spændet i forrentningskravet er begrænset osv.

Ved opfyldelse af oplysningskravet skal der også tages hensyn til væsentlighed, så der ikke er behov for at specificere oplysninger som er uvæsentlige, f.eks. afkastkrav på ejendomme, som både enkeltvis og samlet er uvæsentlige.

I bilag 1 er opstillet eksempler på, hvorledes notekrav blandt andet kan se ud for de to beregningsmodeller.

7.2. Ledelsesberetningen

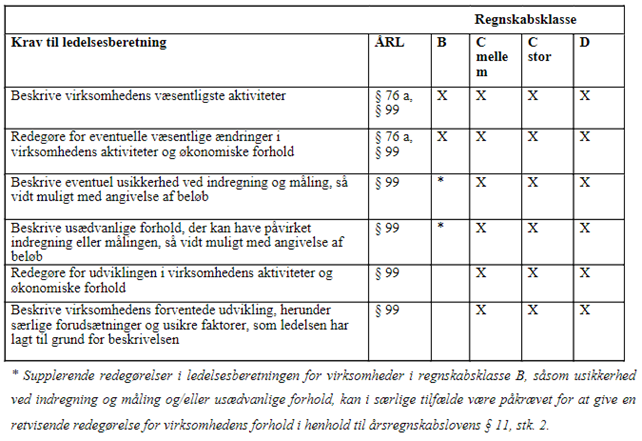

Nedenfor har styrelsen opridset nogle af de ledelsesberetningskrav i årsregnskabsloven, som styrelsen anser for at være relevante ved besiddelse af investeringsejendomme:

Ledelsesberetningskravene til regnskabsklasse B er væsentligt færre, sammenholdt med kravene til regnskabsklasse C og D. Dette følger af byggeklodsmodellen og de trinvist øgede oplysningskrav, som følger af at være en del af en højere regnskabsklasse, og modsætningsvist færre oplysningskrav, hvis man tilhører en lavere regnskabsklasse.

Indholdskravene til ledelsesberetningen for virksomheder omfattet af regnskabsklasse B består i henhold til årsregnskabslovens § 76 a af en beskrivelse af virksomhedens væsentligste aktiviteter samt en redegørelse for eventuelle væsentlige ændringer i virksomhedens aktiviteter og økonomiske forhold. Krav om redegørelse for eventuelle væsentlige ændringer i virksomhedens aktiviteter og økonomiske forhold vil sædvanligvis være relevant, hvis der er sket væsentlige ændringer i virksomhedens drift, beskæftigelse, investeringsomfang, finansieringsforhold eller kapitalgrundlag m.v., som har påvirket indeværende regnskabsår, eller som vil påvirke kommende regnskabsår. Er der forekommet enkeltstående, vigtige begivenheder af større betydning for virksomheden, skal disse omtales, ligesom også usædvanlige forhold normalt er relevante at omtale. Eksempler på begivenheder af betydning, der skal oplyses om, kan være:

- Køb/salg af virksomheder/andele i virksomheder

- Nedlukning/oprettelse af aktiviteter

Derudover kan følgende begivenheder være relevante at oplyse om, hvis forholdene har karakter af en ændring eller væsentlig udvidelse af virksomhedens aktiviteter:

- Køb/salg af investeringsejendom

- f.eks. overgang fra investeringer i danske ejendomme til investeringer i udlandet. Eller overgang fra investering i beboelsesejendomme til investering i ejendomme til logistikvirksomheder

- Nyt lån

- f.eks. ændring af finansieringsstrategi fra fastforrentet til variabelt forrentet lån, eventuelt suppleret med en swapaftale.

En virksomhed i regnskabsklasse B kan overveje at supplere ledelsesberetningen med yderligere oplysninger fra højere regnskabsklasser, hvis virksomheden ønsker at give mere detaljerede oplysninger i sin årsrapport. Styrelsen gør opmærksom på, at der ikke er tale om et lovkrav, men alene et frivilligt tilvalg, hvis regnskabsklasse B-virksomheder vælger at supplere ledelsesberetningen med ledelsesberetningskrav, der er gældende for højere regnskabsklasser.

Derudover kan det i helt særlige tilfælde være nødvendigt at supplere ledelsesberetningen med yderligere oplysninger, der som udgangspunkt kun er krævet for højere regnskabsklasser, såsom usikkerhed ved indregning og måling og/eller usædvanlige forhold. Supplerende redegørelser i ledelsesberetningen kan være påkrævet for at give en retvisende redegørelse for virksomhedens forhold i henhold til årsregnskabslovens § 11, stk. 2.

Et eksempel på en yderligere oplysning fra en højere regnskabsklasse, som kunne medtages i en årsrapport for en virksomhed omfattet af regnskabsklasse B, kunne være beskrivelse af eventuelle usikkerheder ved indregning og måling, så vidt muligt med angivelse af beløb ved indregning og måling af investeringsejendomme til dagsværdi efter årsregnskabslovens § 38. Fastsættelsen af dagsværdien med udgangspunkt i ikke-observerbare forudsætninger er skønsbaseret, og derfor er oplysning om det benyttede forrentningskrav af særlig interesse, da en lille ændring i forrentningskravet oftest har en stor påvirkning på dagsværdien af investeringsejendommen. Det kunne være relevant at medtage en redegørelse for, hvor stor en påvirkning på dagsværdien af investeringsejendommen, en marginal ændring af forrentningskravet kan have. Eksempelvis hvis investeringsejendommens dagsværdi er fastsat til 10 millioner kroner ved et forrentningskrav på 5 %, kunne det være relevant at oplyse om, hvad dagsværdien ville blive fastsat til, hvis forrentningskravet alternativt havde været 4,75 % og 5,25 %.

Virksomheden kunne også overveje at give den yderligere oplysning om usikkerhed ved indregning og måling i noteoplysningen om centrale forudsætninger ved fastsættelse af dagsværdi, hvis den yderligere oplysning om usikkerhed ved indregning og måling alene vedrører dagsværdifastsættelse af investeringsejendommene i virksomheden. Indgår oplysningerne i stedet i noterne, omfattes de af revisionen, såfremt virksomheden er underlagt revision. Oplysninger givet i ledelsesberetningen er ikke underlagt revision. Revisor skal dog konsistenstjekke oplysninger i ledelsesberetningen med øvrige oplysninger og forhold, revisor er blevet opmærksom på i forbindelse med sin revision af årsregnskabet m.v.

En virksomhed i regnskabsklasse C skal, ud over kravene for regnskabsklasse B, berette om eventuel usikkerhed ved indregning og måling, usædvanlige forhold, udviklingen i virksomhedens aktiviteter og økonomiske forhold, samt forventet udvikling samt forudsætninger og usikre faktorer der er lagt til grund i forventningen, jf. årsregnskabslovens § 99, stk. 1, nr. 2 - 4.

Ved redegørelsen for usædvanlige forhold skal virksomheden oplyse, om der foreligger særlige forhold, som har påvirket driftsresultat usædvanligt meget, således at resultatet ikke kan anses for normalt. Det kan eksempelvis skyldes ophørende aktiviteter, frasalg af ejendomme, mv. Der kan også være tale om metodeskift (ændring i skøn), der fører til væsentligt ændrede værdiansættelser.

Det skal anføres, om påvirkningen i driftsresultatet antages at være forbigående.

Redegørelsen for de usædvanlige forhold skal så vidt muligt omtales med beløbsmæssig angivelse.

Ved redegørelse for udviklingen i virksomhedens aktivitet og økonomiske forhold, skal virksomheden redegøre fyldestgørende for de forhold, der har haft væsentlig økonomisk betydning for virksomheden og dens udvikling. Også forhold, hvis effekt endnu ikke kan aflæses i virksomhedens årsrapport, men forventes at påvirke virksomheden i fremtiden, skal der redegøres for.

Virksomheden skal desuden beskrive den forventede udvikling, herunder særlige forudsætninger og usikre faktorer, som ledelsen har lagt til grund for den forventede udvikling. Beskrivelsen skal guide regnskabsbrugeren, så brugeren har en fornemmelse af, hvilken retning virksomheden forventes at gå. Det kunne eksempelvis være en ”forventning om uændret resultat” eller ”et resultat i størrelsesordenen xxx kr.”. Det vigtige er således, at der er givet konkrete oplysninger om, hvilken retning virksomheden er på vej i og at denne retning er afgrænset til et vist interval.